比特币已突破第四个周期的历史新高,当前已反弹至 7.2 万美元以上,该价格推动了市场情绪进一步接近「欣快」阶段。从持有者群体到新投资者的财富转移正在进行,现货获利了结和对期货杠杆的需求显著上升。

摘要

- 当前比特币价格已突破 7.2 万美元,进入新的价格发现阶段,并且这一价格将投资者情绪进一步推向“欣快”阶段。

- 众多指标表明,当前的价格突破与之前的相比具有惊人的相似之处,即财富正在从老持有者向新投资者和风险投资者进行顺滑的转移。

- 已实现利润指标和期货融资利率也飙升至显著的正向水平,这表明获利了结和对多头杠杆的需求都在增加。

进入「欣快」阶段

本周,比特币价格已突破 6.92 万美元的前历史新高,并飙升至突破 7.23 万美元。如果我们只考虑对上一个周期的历史最高值的突破的话,那么这一次将是历史上的第四个价格新周期。

在本文中,我们将研究这一进入「欣快」的阶段转变,该阶段往往伴随着比特币价格达到新的历史高位。从链上数据的角度来看,这一时刻在历史上总是引发投资者行为模式的明显转变,特别是在持有者和风险投资者群体之间达到相对平衡这一方面。

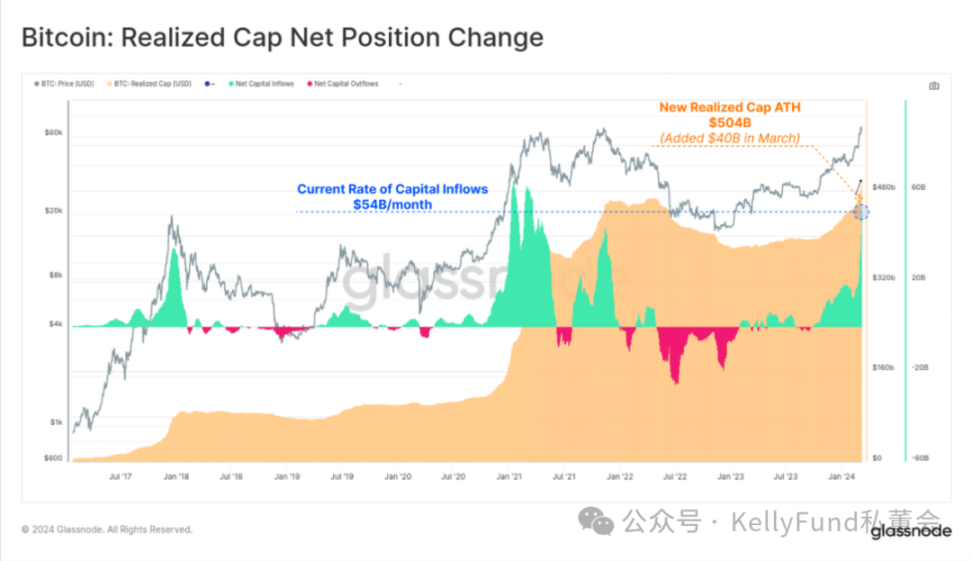

价格并不是最近达到历史新高的唯一指标。其他指标也反映出相似的情况——比特币的已实现市值是衡量 BTC 链上存储的总财富的指标,当前该指标也已创下 5,040 亿美元的新高,仅自 3 月 1 日以来,资本流入就增加了超过 40 亿美元。

目前比特币的已实现市值以每月 540 亿美元的速度增长,接近 2021 年初上涨期间的水平。这凸显了资本流入对比特币价格上涨的重要性,部分原因是新的 ETF 产品所拥有的巨大需求及其所获得的明显成功。

稳健的财富转移

我们在比特币牛市期间观察到的经典模式之一是财富从老投资者向新投资者的转移。随着比特币的价格攀上新的历史高位,那些在过去几个月到几年中以较低价格积累比特币的投资者,往往会加速他们的抛售。

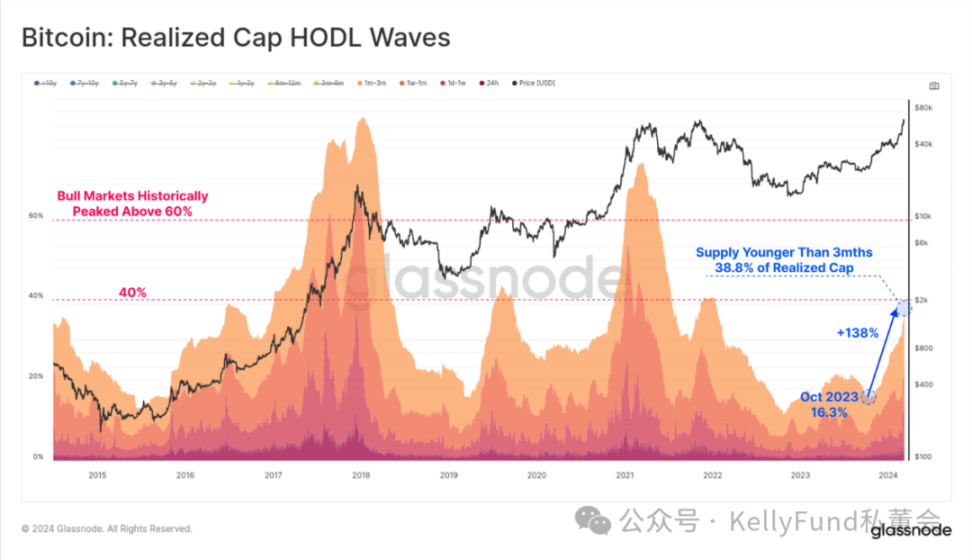

这种财富转移在当前再次发挥作用,“年轻供应”(过去 3 个月内发生交易和转移的比特币)的比例自 2023 年 10 月以来增加了 138%。这说明了那些持有比特币超过 3 个月的长期投资者开始了他们的净支出。

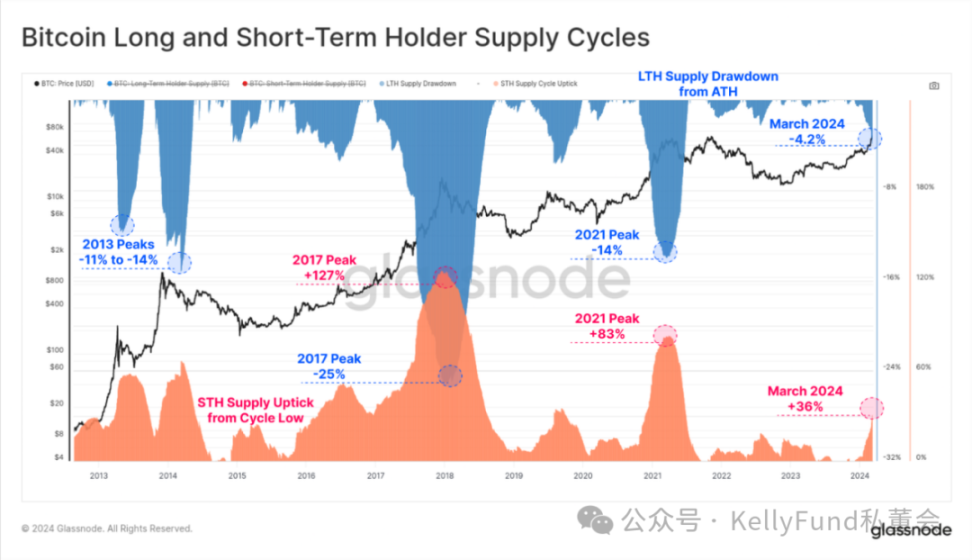

我们可以通过来自短期和长期持有者供应的角度看到这种动态在之前的周期中的表现。在这里我们可以看到,自 2023 年 11 月的峰值以来,来自长期持有者的供应量已下降了 660,000 枚 BTC。正如我们上篇报告所报道的,这一下降的大约 57% 可归因于 GBTC ETF 产品所发生的大量赎回。

相反,来自短期投资者的供应量同期增加了 810,000 枚比特币,这些比特币主要来自于以下的两个方面:

- 660,000 枚比特币来自从长期持有者手中转出的资产。

- 150,000 枚比特币来自从我们监控的交易平台余额中的提现。

总体而言,这种财富转移似乎遵循了与之前所有比特币周期非常相似的路径,既代表了所有权结构的转变,也代表了供给、需求和价格之间的动态平衡。

当长期持有者抛售时,他们所出售的资产必须被新需求的涌入所吸收。在当前,分析师面临的挑战是确定这种抛压可能达到过度饱和并导致新需求耗尽的时间。下图显示了两条轨迹:

- 来自长期持有者的供应量相对峰值的下降百分比。

- 来自短期持有者的供应量从周期低点上升的百分比。

在之前的牛市高峰期,来自长期持有者的供应量下降了 14% 至 25%,这表明在每个周期中都存在相对程度的抛压。相反,来自短期持有者的供应往往在周期顶部附近达到最大值,当前较周期低点已经增加了 83% 以上。

如果我们做出一个粗略的假设,即这些下降 / 上升幅度反映了周期峰值时的供需拐点,这个拐点的出现则表明当前市场已经经历了典型分配周期的 30% 左右。

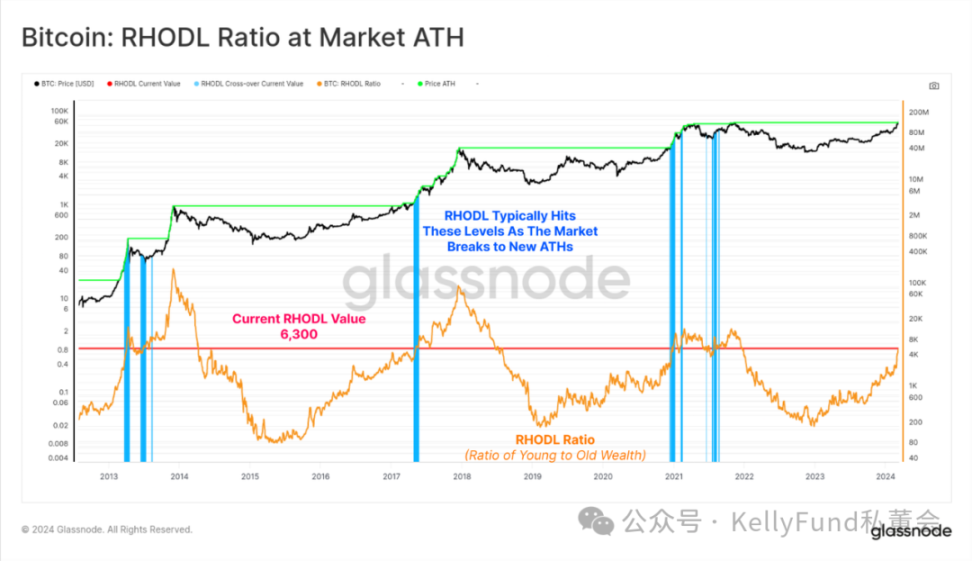

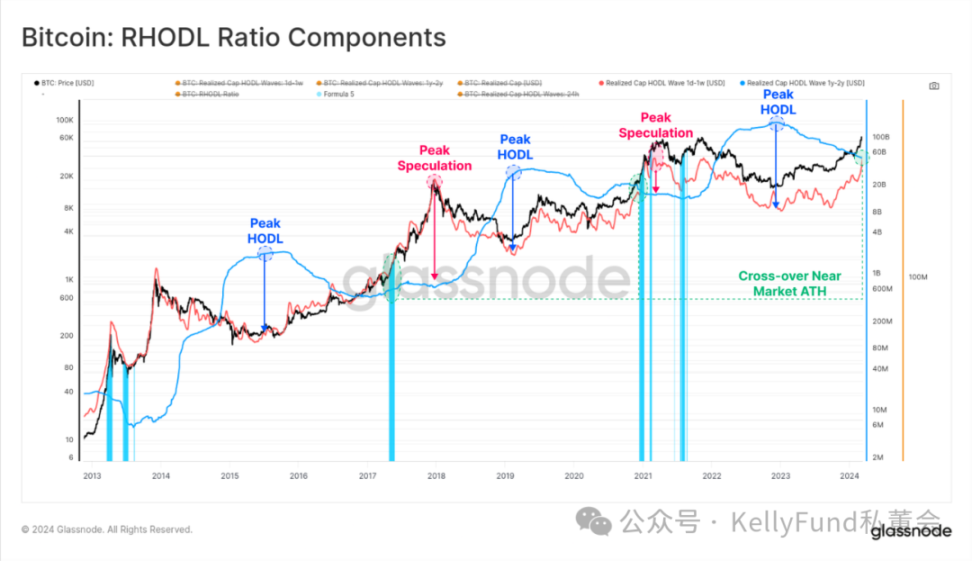

已发现静持投资者(RHODL)比率是追踪财富从老持有者向新投资者和风险投资者转移的另一个流行指标。它的定义是 1 周内活跃的比特币与静持时间 1-2 年中存储的比特币资产之间的比率。

下图在蓝色部分中突出显示了 RHODL 比率超过其当前值 6,300 的情况。从中我们可以看到,该指标与之前所有历史高值被突破的情况非常相似,这表明财富转移完全符合历史先例。

通过分别分析不同持有时间的比特币(1 周内和 1-2 年)中存储的资产的不同状况,我们可以可视化整个周期过程中所发生的财富转移。

- 在熊市低谷时,大部分的资产归静持者群体所有,由此我们看到 1y-2y 曲线(蓝色)达到了周期峰值。

- 在牛市的顶部,风险投资者群体在供应中占主导地位,1 周曲线(红色)达到顶峰,同时价格也达到周期性顶部。

我们必须再次强调的是,价格历史高点的市场突破对应着资产持有者主导地位的转变。在当前,新的投资者和风险投资者持有的资本超过了长期持有者持有的资本。

资本流入比特币市场

显而易见的,来自长期持有者的这种抛压会被短期持有者群体同等程度的需求增加所平衡(因为每个卖家都与买家相匹配)。毫无疑问的,旧比特币从较低成本重估到较高成本需要外部的资本流入,因为新买家必须以更高的总价值购买这些比特币。

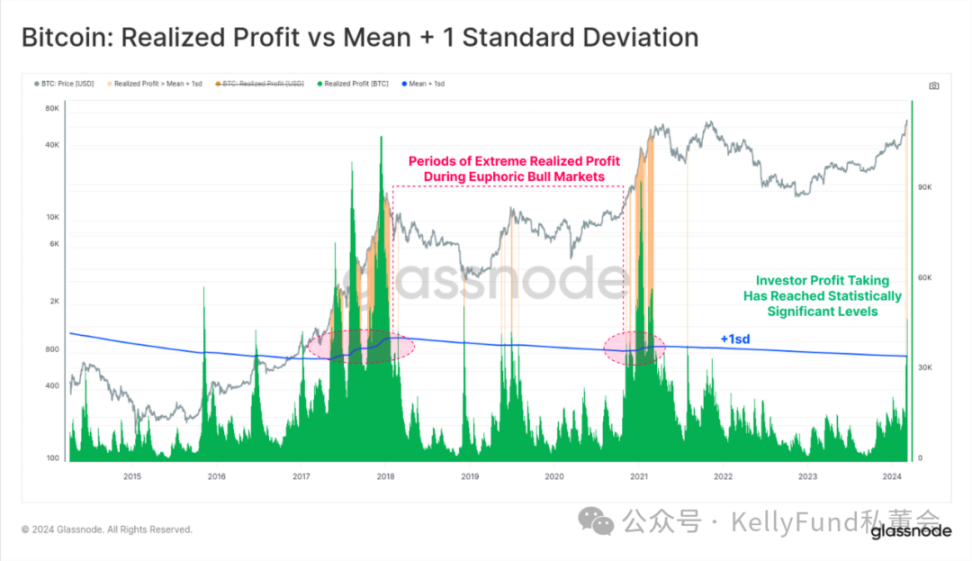

因此,我们可以将资本流入与资产已实现市值的上升联系起来,而另一种更直接的方式是,我们还会将资本流入与已实现利润指标联系起来。本周,通过链上支出锁定的已实现利润规模达到了统计上的高水平,比其长期平均值高出一个标准差以上。这也反映出与之前“欣快”阶段(例如 2017 年和 2021 年牛市)开始时的情况非常相似。

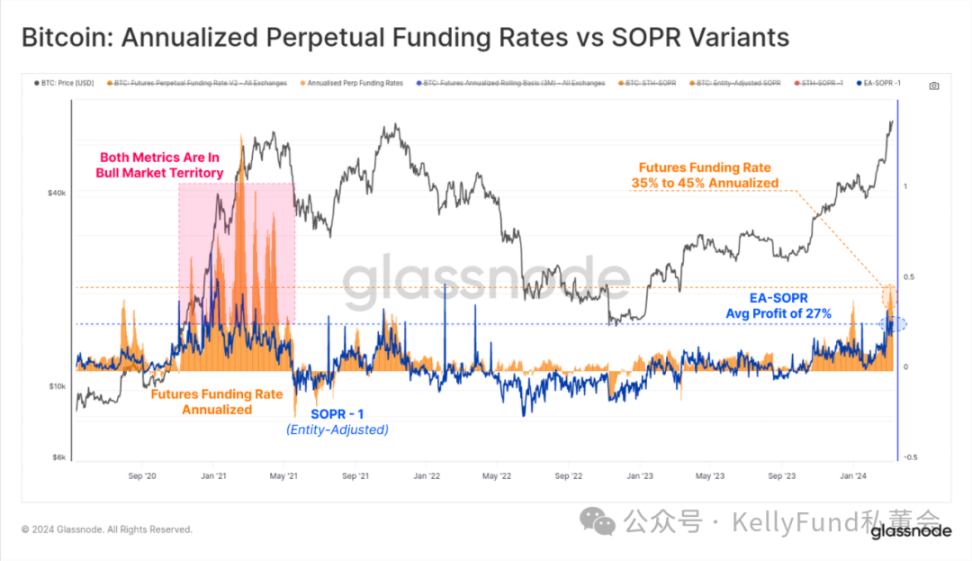

在最后一张图表中,我们将强调一个非常有趣的观察结果——将我们将流行的链上指标 SOPR 与期货市场中观察到的融资利率联系起来分析。则我们可以在下图中发现两条轨迹:

- (蓝色)实体调整后的 SOPR(-1),该指标反映了链上支出所锁定的平均盈亏倍数(排除内部转账等干扰参数)。该参数处于较高的位置,这表明投资者支出的比特币具有越来越大的平均利润。

- (黄色)期货资金利率(年化),反映多头向空头支付的利率(包括正利率以及负利率)。该资金费率可以帮助衡量期货市场杠杆的大小和方向,以及做市商向订单簿增加流动性以期通过溢价进行套利(通过现货进行套利交易)的行为正在受到市场的激励。

这些现象之间的相似性非常惊人,表明尽管分析视角有所差异,但它们正在向分析师表述出相似的结论。在当前,这两项指标均已上升至与 2020 年底至 2021 年初的牛市相一致的水平。这表明投资者的获利回吐和期货市场的多头杠杆率都有所上升。

更具体地说,平均链上支出锁定了高达 27% 的利润,而期货市场的风险投资者愿意支付超过 35% 至 45% 的利率来进行杠杆交易。尽管这两个指标在过去都达到并保持在更高的水平,但毫无疑问的,该指标仍旧清楚地表明当前市场处于“欣快区”的范围内。

总结

比特币本周已突破第四个新周期的历史最高值,其交易价格首次突破 7.2 万美元。这一现象是因为市场得到了大量资本流入的支持,其已实现上限以每月 540 亿美元左右的速度攀升,这与 2021 年的牛市周期高点一致。

从众多指标来看,当前的周期中,各项指标与之前突破历史最高值时的情况惊人地相似,资产从静持投资者向新投资者和风险投资者的转移正在顺利进行。这种动态反映了抛售和新需求之间的健康平衡,同时也让我们得以一睹市场将何以建立该周期的顶部。